行業(yè)主要上市公司:中信重工 ( 601608 ) ;鐵建重工 ( 688425 ) ;科達自控 ( 831832 ) ;山河智能 ( 002097 ) ; 天瑪智控 ( 688570 ) ;科達自控 ( 831832 ) ;電光科技 ( 002730 ) ;北方股份 ( 600262 ) ;鄭煤機 ( 601717 ) 等

本文核心數(shù)據(jù):戰(zhàn)略集群 ; 市場集中度 ; 競爭力評價 ; 波特五力模型 ;

中國礦用機器人市場競爭梯隊

目前處于第一梯隊的是中信重工、中鐵重工、鄭煤機以及中國煤科四家企業(yè),他們擁有強大的業(yè)務市場、產品生態(tài)和智慧礦山方案經驗,在礦用機器人行業(yè)上擁有較好的競爭力。第二梯隊是科大自控、山河智能、天瑪智控、天河科技和天創(chuàng)機器人,這些企業(yè)研發(fā)投入、產品制造以及資質榮譽上具有較好的優(yōu)勢,未來有望在在礦山機器人專業(yè)化上有較好的表現(xiàn)。第三梯隊是國興智能、菲力克科技以及戴德測控,這些企業(yè)專注機器人產品制造,在市場資質、研發(fā)投入上競爭力較弱。

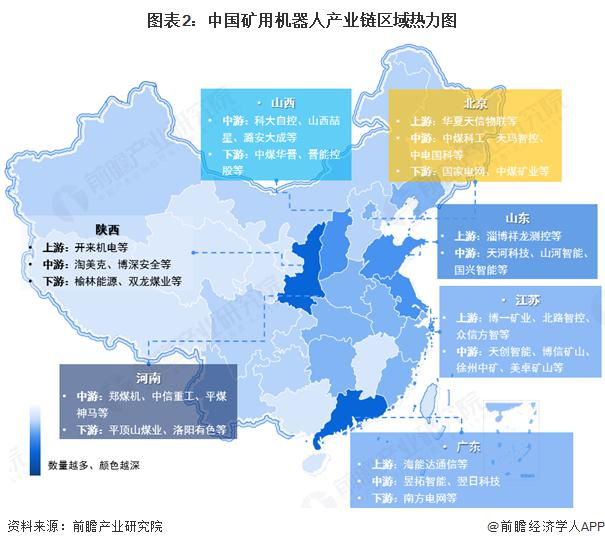

從礦用機器人產業(yè)鏈區(qū)域來看,產業(yè)鏈較完善的有廣東、陜西、山東、江蘇、山西五省。廣東、江蘇的產業(yè)鏈上游完善的零部件、機床、配套設備和通信系統(tǒng)企業(yè)聚集效應好,同時相關外資企業(yè)較多,因此中游吸引了一批礦用機器人制造商,為下游周邊地區(qū)提供產品和服務。陜西、山東和山西三省主要是因為下游有較多的礦山,礦用機器人需求較大,聚集了一批礦用機器人企業(yè)。其他區(qū)域還有北京、湖南、遼寧、上海、安徽、福建等地,區(qū)域產業(yè)鏈較完善。

從礦用機器人產業(yè)鏈區(qū)域來看,產業(yè)鏈較完善的有廣東、陜西、山東、江蘇、山西五省。廣東、江蘇的產業(yè)鏈上游完善的零部件、機床、配套設備和通信系統(tǒng)企業(yè)聚集效應好,同時相關外資企業(yè)較多,因此中游吸引了一批礦用機器人制造商,為下游周邊地區(qū)提供產品和服務。陜西、山東和山西三省主要是因為下游有較多的礦山,礦用機器人需求較大,聚集了一批礦用機器人企業(yè)。其他區(qū)域還有北京、湖南、遼寧、上海、安徽、福建等地,區(qū)域產業(yè)鏈較完善。

中國礦用機器人行業(yè)集中程度較低。大部分企業(yè)目前還是專注在礦下大型開采、掘進設備,對于智能化礦用機器人的布局相對較少。同時大型企業(yè)為了降本增效,通常會進行外采,目前行業(yè)整體集中度較低。初步測算 CR10 在 20% 左右。

中國礦用機器人行業(yè)上市公司戰(zhàn)略集群分析

中國礦用機器人行業(yè)上市公司戰(zhàn)略集群分析

根據(jù) 2024 年營收年及毛利率進行礦用機器人行業(yè)集群的劃分,目前行業(yè)內未有領先者,即同時在營收和增速同時雙高的企業(yè)。目前大部分企業(yè)在礦業(yè)場景上主要的設備還是無人車、自動輸送帶、掘進機、挖煤機等,這些機械設備也是目前礦井中使用最高的設備,而礦用機器人是起到一個輔助作業(yè),提高大型裝備作業(yè)效率的作用。目前向導者較多,例如鄭煤機、天地科技、鐵建重工、山推股份等,營收處于領先地位,但近年毛利率乏力。此外這些企業(yè)的礦用機器人產品專注度較低,機器人業(yè)務在企業(yè)中占比低于 5%。中信重工、山河智能等機械設備制造商近年來謀求智慧化轉型,未來也朝著導向者方向發(fā)力。另外,突出者是毛利率超過 30% 的企業(yè),例如天瑪智控、梅安森、電光科技、科達自控等,這些企業(yè)利潤留存處于行業(yè)領先地位。

中國礦用機器人市場競爭力評價

中國礦用機器人市場競爭力評價

為了量化礦用機器人行業(yè)的競爭態(tài)勢,通過對十家重點礦用機器人企業(yè)建立評價指標模型,用六個維度對企業(yè)的礦用機器人市場收入、產品布局、配套系統(tǒng)、解決方案、研發(fā)投入以及外銷情況進行綜合分析,了解到中信重工、煤炭科工、鐵建重工、鄭煤礦機四家企業(yè)在六個指標維度上處于領先地位。這四家企業(yè)營收能力強,產品、配套系統(tǒng)和解決方案均有布局,研發(fā)投入強勁,還有部分外銷收入,綜合來看在礦山機器人行業(yè)中有較好的競爭優(yōu)勢。

其次營收較低,但產品種類較多的企業(yè)有天創(chuàng)電子、天瑪智控等,科達自控盡管產品較少,但煤礦輔助運輸、巡檢裝置機器人等上榜《礦山領域機器人典型應用場景名單》,產品性能獲得了較好的市場認可,因此產品競爭力較好。從配套系統(tǒng)來看,除了科達自控以外,其他三家企業(yè)未有相應的軟件平臺。解決方案上天河科技礦用噴漿機器人入圍了工信部的礦山領域機器人典型應用場景,科大自控有 M-CPS 智慧礦山整體解決方案。而目前行業(yè)中存在大多數(shù)跟國興智能這樣只專注于產品供應的企業(yè),競爭力較弱。

中國礦用機器人行業(yè)競爭狀態(tài)總結

中國礦用機器人行業(yè)競爭狀態(tài)總結

中國礦用機器人行業(yè)的波特五力模型分析,現(xiàn)有競爭者激烈程度一般,天瑪智控、科達自控等專業(yè)廠商憑借技術先發(fā)優(yōu)勢占據(jù)主導,與天地科技、中信重工等大型裝備制造商形成差異化競爭格局 ; 潛在進入者威脅較大,因政策推動智慧礦山建設吸引科技公司跨界入局,但高研發(fā)投入和技術壁壘限制中小企業(yè)發(fā)展 ; 替代品威脅中等,傳統(tǒng)人工采礦在安全性和效率上無法比擬,但智能化整體解決方案可能替代單一機器人產品 ; 供應商議價能力較強,核心零部件如傳感器、控制系統(tǒng)多依賴進口 ; 買方議價能力較強,大型國有礦企因采購規(guī)模大具備較強議價權。

根據(jù)以上分析,對各方面的競爭情況進行量化,1 代表最大,0 代表最小,目前我國礦用機器人行業(yè)五力競爭總結如下:

來源:前瞻網

來源:前瞻網