近期,有市場消息稱邁瑞醫(yī)療(以下簡稱:邁瑞)計劃在香港 IPO,并已經(jīng)啟動了前期的準備工作,目標融資額最少 10 億美元。作為國內(nèi)醫(yī)療器械領(lǐng)域的龍頭企業(yè)之一,邁瑞醫(yī)療在醫(yī)學(xué)影像、體外診斷、生命信息與支持等核心業(yè)務(wù)板塊均占據(jù)領(lǐng)先地位。

截至 2025 年 9 月 25 日,邁瑞的總市值超過 2800 億元。業(yè)績方面,盡管 2024 年的收入增長有所承壓,但憑借其產(chǎn)品與渠道的競爭力,疊加全球化布局,同期的歸母凈利潤約 117 億元,并保持了正增長,展現(xiàn)出較強的業(yè)績韌性。

那么,既有行業(yè)龍頭地位,又有穩(wěn)健業(yè)績作為支撐的邁瑞醫(yī)療,為什么會選擇此時啟動赴港上市呢?

01 海外收入占比持續(xù)提升

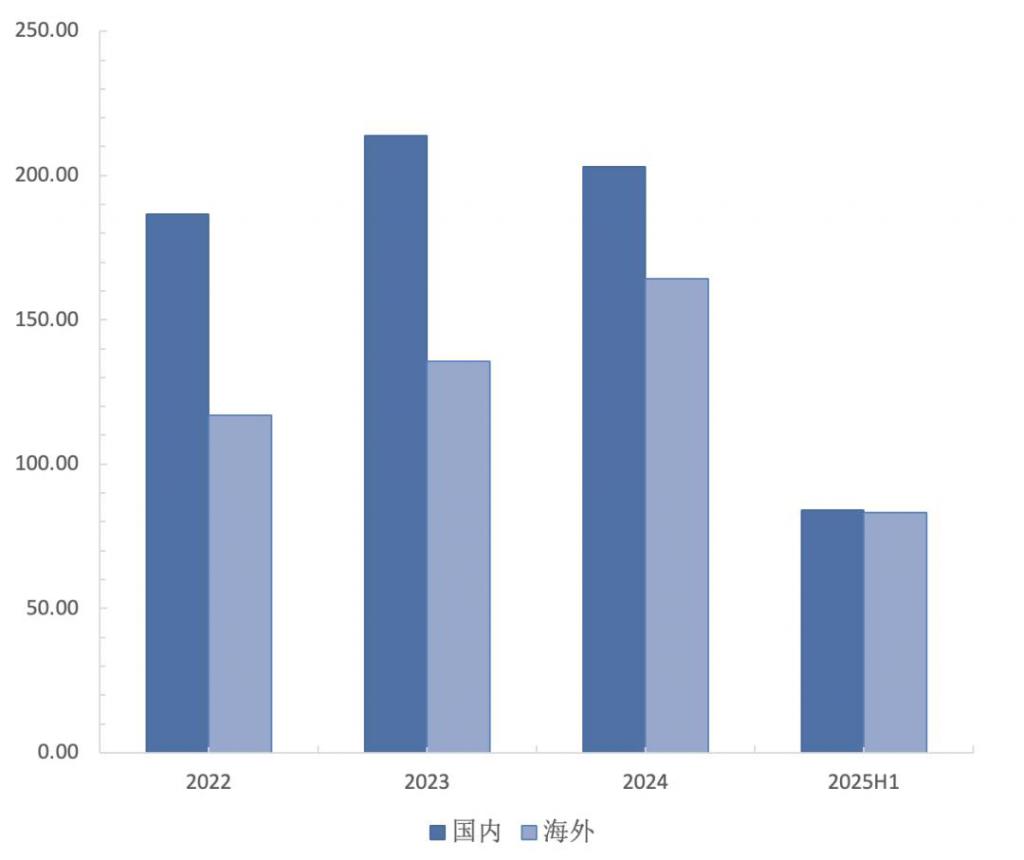

邁瑞醫(yī)療在近期啟動港股 IPO 的重要背景之一,是其海外收入占比不斷提升,如今已占據(jù)公司整體收入的 50%,這也是近年來邁瑞收入結(jié)構(gòu)層面最受市場關(guān)注的一大變化。財報數(shù)據(jù)顯示,截至 2025 年上半年,邁瑞在海外實現(xiàn)收入 83.32 億元,海外收入占比已經(jīng)達到了 50%,相比 2021 年末的 40%,3 年多時間足足提升了 10 個百分點。

圖:邁瑞醫(yī)療收入構(gòu)成(按地區(qū));資料來源:wind,36 氪

圖:邁瑞醫(yī)療收入構(gòu)成(按地區(qū));資料來源:wind,36 氪

經(jīng)過多年的發(fā)展,邁瑞在海外市場已經(jīng)擁有一個龐大的全球化研發(fā)、生產(chǎn)制造、營銷及服務(wù)網(wǎng)絡(luò)。根據(jù)公司財報,截至今年上半年,邁瑞業(yè)務(wù)已覆蓋全球 190 多個國家與地區(qū),并在超過 40 個國家設(shè)有 64 家境外子公司;在全球范圍內(nèi)設(shè)立的 12 個研發(fā)中心中,有 5 個在海外。

海外高端市場方面,邁瑞已覆蓋全球 Top 100 家醫(yī)院中的 80 家,實現(xiàn)了對海外高端客戶的突破。邁瑞核心的體外診斷 ( IVD ) 和生命信息與支持這兩大業(yè)務(wù),在近年來保持了對高端客戶持續(xù)突破的勢頭,公司財報顯示,2025 年上半年,IVD 和生命信息與支持業(yè)務(wù)的全新高端客戶數(shù)分別超過了 160 家與 100 家。

導(dǎo)致邁瑞收入?yún)^(qū)域結(jié)構(gòu)出現(xiàn)上述變化的核心驅(qū)動因素主要有兩點:

1. 國內(nèi)收入在近兩年里出現(xiàn)了不同程度的下滑,同期海外收入則始終保持正增長,此消彼長下,海外收入占比加速提升;

2. 邁瑞通過近年來的多次并購,發(fā)揮協(xié)同效應(yīng)來提升產(chǎn)品力,并進一步豐富了產(chǎn)品矩陣,特別是在高端器械領(lǐng)域持續(xù)發(fā)力,與建設(shè)多年的海外渠道形成合力,共同驅(qū)動海外業(yè)務(wù)收入的增長。

02 計劃港股 IPO,意在加碼海外市場?

考慮到海外收入目前占據(jù)半壁江山、已成為公司業(yè)績增長的核心引擎,邁瑞選擇啟動港股 IPO 潛在的核心訴求,是在港股市場拿到 IPO 融資后,可進一步用于在海外市場的業(yè)務(wù)擴張,其具體方向包括渠道建設(shè)、供應(yīng)鏈建設(shè)和加碼研發(fā)等方面。

從公司與醫(yī)療器械行業(yè)的發(fā)展階段來看,國內(nèi)已經(jīng)基本完成了中低端器械的國產(chǎn)替代,以邁瑞為代表的國產(chǎn)醫(yī)療器械正在向高端 / 超高端進軍;海外市場的情形亦與國內(nèi)類似,邁瑞已經(jīng)度過了通過性價比產(chǎn)品打開海外市場的階段,目前也正在高端市場向醫(yī)療器械巨頭們發(fā)起挑戰(zhàn),并已經(jīng)突破了一部分高端客戶。

邁瑞在海外高端市場實現(xiàn)突破的底層邏輯之一是技術(shù)驅(qū)動:一方面,是通過提高自身的研發(fā)強度,推動產(chǎn)品與技術(shù)的持續(xù)迭代;另一方面則是通過并購整合資源提升產(chǎn)品力、切入新賽道。

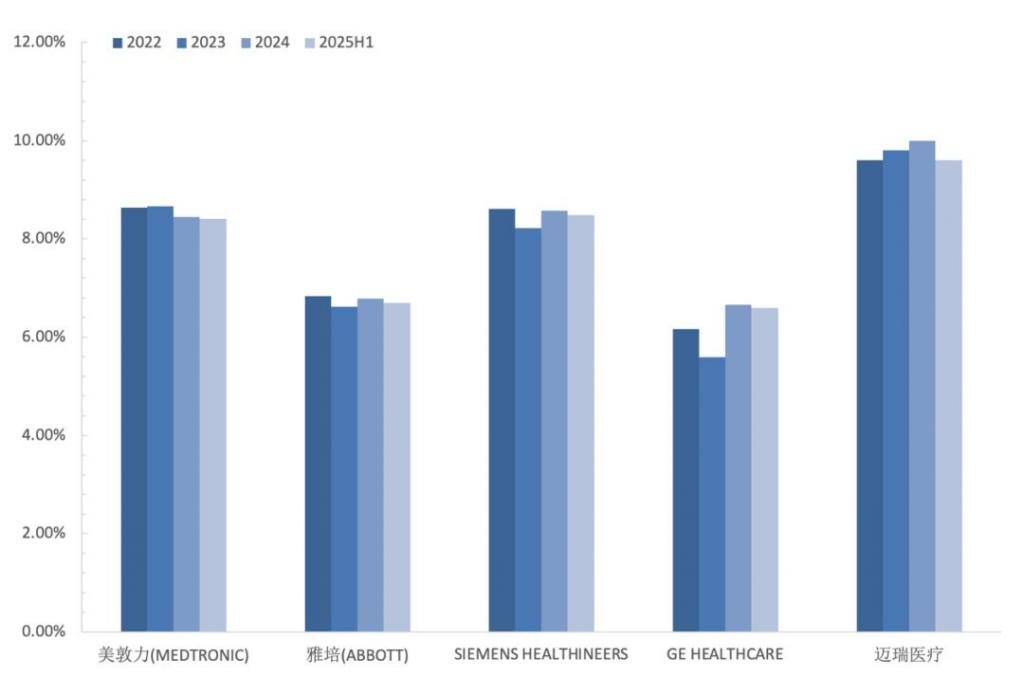

在研發(fā)方面,邁瑞保持了較高的研發(fā)強度,長期的研發(fā)費用率在 9~10% 區(qū)間。而且,長期的研發(fā)費用同比增速與收入增長相匹配;即便 2025 上半年的研發(fā)費用出現(xiàn)了一定的同比下滑,但下滑程度遠低于收入端,研發(fā)費用率因此依然保持穩(wěn)定。

橫向來看,美敦力、雅培、西門子醫(yī)療、GE 醫(yī)療這四家跨國醫(yī)療器械巨頭近 3 年的研發(fā)費用率區(qū)間在 5.6~8.7%。研發(fā)強度小幅領(lǐng)先行業(yè)巨頭,是邁瑞在產(chǎn)品力與產(chǎn)品創(chuàng)新方面,與上述巨頭同場競技的重要基礎(chǔ)之一。

那么,通過港股 IPO 拿到的融資,可以投入高端醫(yī)療設(shè)備與前沿技術(shù)的研發(fā)上,特別是投入到海外研發(fā)中心,在進一步完善本地化布局的同時,也為在產(chǎn)品創(chuàng)新方面保持競爭力提供了有力支撐。

圖:醫(yī)療器械企業(yè)研發(fā)費用率對比;資料來源:wind,36 氪

圖:醫(yī)療器械企業(yè)研發(fā)費用率對比;資料來源:wind,36 氪

在并購方面,邁瑞在 2020 年后的主要并購案例有:2021 年收購芬蘭 HyTest,解決耗材上游核心原材料 " 卡脖子 " 的問題,提升 IVD 耗材質(zhì)量;2023 年,收購德國 DiaSys,繼續(xù)深化 IVD 相關(guān)業(yè)務(wù)布局,完善海外供應(yīng)鏈、豐富產(chǎn)品類別;2024 年收購科創(chuàng)板上市醫(yī)療企業(yè)惠泰醫(yī)療,進入電生理與心血管器械及相關(guān)耗材領(lǐng)域,為邁瑞帶來了新的業(yè)績增長點。

縱觀全球醫(yī)療器械巨頭的發(fā)展歷程,并購一直是其拓展新賽道和提升產(chǎn)品競爭力的重要方式,可以說幾乎每一個全球醫(yī)療器械巨頭的發(fā)展史都是一部并購史。從邁瑞的發(fā)展歷程,尤其是 2020 年后的重點并購案例不難看出,正是借鑒器械巨頭們的成熟路徑,通過并購來完善自身業(yè)務(wù)布局。由此可合理推斷,邁瑞港股 IPO 的另一大目的,是為潛在的并購,特別是跨國并購儲備資金。

除此以外,相比在國內(nèi)融資再投入海外項目,在港股 IPO 還可以在一定程度上降低匯兌風(fēng)險,于優(yōu)化財務(wù)結(jié)構(gòu)也能起到一定的幫助。

從業(yè)務(wù)發(fā)展?jié)撡|(zhì)而言,海外市場還有著巨大的可滲透空間。根據(jù)賣方測算,邁瑞當前業(yè)務(wù)在海外對應(yīng)的市場空間超 4500 億,而邁瑞 2024 年的海外收入約 164 億,對應(yīng)的市占率不到 4%。結(jié)合邁瑞目前的發(fā)展勢頭,本次港股 IPO 將助力其核心業(yè)務(wù)在海外市場加速滲透,特別是正在發(fā)力的高端醫(yī)療器械細分領(lǐng)域。

03 資本市場會買賬嗎?

回顧歷史,邁瑞于 2018 年 10 月在創(chuàng)業(yè)板掛牌上市,彼時以 59.3 億元的募資規(guī)模,刷新了創(chuàng)業(yè)板有史以來的 IPO 規(guī)模記錄。時隔 8 年,邁瑞啟動港股 IPO,目前披露的目標融資額最少 10 億美元,按當前匯率折算約合 70 億人民幣。

從企業(yè)行為來看,兩次 IPO 的背景有著明顯的相似之處。2018 年的 IPO 融資主要用于擴產(chǎn)能、擴建研發(fā)中心、擴展渠道、償債和補充運營資金等方面,簡而言之,彼時上市融資主要是為了業(yè)務(wù)擴張。再看本次港股 IPO 之前,邁瑞連續(xù)的收購資產(chǎn)、建設(shè)研發(fā)中心、維持高研發(fā)投入等一系列動作,同樣是通過擴張資產(chǎn)負債表來做大業(yè)務(wù)。這么來看,邁瑞本次港股 IPO 的商業(yè)邏輯,可以說是把 8 年前的故事再講了一遍。

再看兩次 IPO 的不同之處,在資產(chǎn)質(zhì)量層面,2018 年 IPO 之前,隨著業(yè)務(wù)擴張,資產(chǎn)負債率攀升較快,有一定的短期償債壓力,且貨幣資金的儲備相對不多,所以 IPO 的核心目標之一是緩解短期償債壓力。而本次港股 IPO 之前的財務(wù)狀況相對更佳,2025H1 的資產(chǎn)負債率不過 25%,且同期的貨幣資金相對更充足,償債壓力遠低于 2018 年。

而在公司的發(fā)展境遇與核心訴求層面,2018 年的邁瑞正處于高速成長期,收入增長加速的同時,利潤也保持了高增長,在紐交所私有化退市后,選擇在 A 股上市主要是為了要到更高的估值。而本次港股 IPO 啟動之時,邁瑞正面臨收入增長放緩、業(yè)績承壓的問題,IPO 的核心目標是為了順應(yīng)公司加碼海外業(yè)務(wù)的戰(zhàn)略,打通國際資本通道、吸引海外投資者,進一步提升其在國際市場的知名度與影響力。

對于資本市場而言,邁瑞在醫(yī)療器械領(lǐng)域的龍頭地位毋容置疑,近年來的調(diào)整主要是受到了醫(yī)藥板塊整體不景氣與國內(nèi)醫(yī)療器械行業(yè)環(huán)境的影響;隨著三大核心業(yè)務(wù)的數(shù)智化轉(zhuǎn)型、海外市場在高端細分領(lǐng)域的持續(xù)突破,技術(shù)壁壘的提升,行業(yè)龍頭地位也進一步穩(wěn)固。從公司業(yè)績預(yù)期來看,國內(nèi)的醫(yī)療器械采購在今年上半年明顯復(fù)蘇,海外高端市場持續(xù)突破的勢頭也將延續(xù),因此邁瑞業(yè)績預(yù)期的拐點相對確定。但基于兩次 IPO 公司所處的不同發(fā)展階段,因此大膽預(yù)測,屆時兩次 IPO 的融資額可能差不多,但估值水平會存在顯著差異。

再看港股 IPO 對邁瑞 A 股的影響,公司股價在 2021 年達到歷史高點后,經(jīng)歷了超過 3 年的連續(xù)調(diào)整,雖然目前的股價相比之前的點位有所反彈,但與歷史高點相比依然是腰斬的狀態(tài)。進入今年 9 月后,邁瑞的平均估值大約在 31x 左右(PE-TTM),5 年的分位點約 35%,所以邁瑞目前的估值水平有著相當不錯的安全邊際。

眾所周知,醫(yī)藥板塊此前連續(xù)調(diào)整了 3 年有余,估值早已被重塑,估值天花板普遍被壓低。就邁瑞而言,2021 年的 PE-TTM 一度超過 90 倍的核心邏輯,是在疫情早期,對呼吸機等生命信息與支持設(shè)備的需求增量驅(qū)動業(yè)績大幅增長。在國內(nèi)市場相關(guān)業(yè)務(wù)短期承壓的背景下,以 5 年維度來判斷邁瑞當下的安全邊際,其核心邏輯在于以下兩點:

1. 天花板更高的海外業(yè)務(wù),已成為邁瑞未來業(yè)績的核心增長引擎;

2. 國內(nèi)業(yè)務(wù)也有望在短期內(nèi)迎來業(yè)績拐點。

那么,本次港股 IPO 將直接助力邁瑞海外業(yè)務(wù)的擴張,尤其是對加碼研發(fā)意義重大,憑借技術(shù)驅(qū)動形成的海外市場強業(yè)績預(yù)期,對推動邁瑞估值天花板上移將起到重要的支撐作用。國內(nèi)業(yè)務(wù)層面,受益于醫(yī)療設(shè)備招標活動在今年上半年明顯回暖,國內(nèi)收入增長有望在今年三季度實現(xiàn)同比轉(zhuǎn)正,國內(nèi)業(yè)務(wù)業(yè)績預(yù)期向好,將增厚當前估值水平下的安全邊際。

而拉高邁瑞估值天花板的另一核心邏輯在于:當前 AI 浪潮下,邁瑞正在推進的數(shù)智化轉(zhuǎn)型,即在核心業(yè)務(wù)的基礎(chǔ)上,構(gòu)建設(shè)備 +IT+AI 的智能醫(yī)療生態(tài)系統(tǒng),在提升技術(shù)壁壘的同時,也為其估值帶來相應(yīng)的技術(shù)溢價。

來源:36氪